هذا الموقع يستخدم ملف تعريف الارتباط Cookie

اقتصاد عربي

HSBC: تدهور بالموازنة والجنيه في خطر.. لا مناورة بيد مصر

كشف تقرير لبنك "إتش إس بي سي" عن الحالة المالية للبنك المركزي المصري ووضعية العملة المحلية، منوها إلى تأثير الصفقات مع صندوق النقد الدولي على اقتصاد البلاد.

وأوضح التقرير الذي كتبه الخبير الاقتصادي، سايمون ويليامز، وجود عجز كبير في الحساب الجاري، وضعفا بتدفقات رأس المال وتدهورا للميزانية العمومية، إضافة لأعباء مدفوعات سداد الديون، ملمحا إلى أن ميزان المدفوعات تحت ضغط كبير فيما بدا الجنيه المصري عرضة للخطر.

كما لفت ويليامز إلى أن صفقة صندوق النقد الدولي المدعومة من الخليج من شأنها أن تسهل الانتقال المنظم، حتى بتكلفة، إلا أن تأخيرها مكلف أكثر.

وتاليا نص التقرير الذي ترجمته "عربي21":

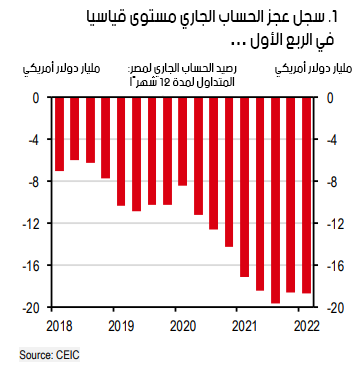

يعمل صانعو السياسة في مصر على إدارة ضغوط الحسابات الخارجية الواضحة التي نجمت عن ارتفاع أسعار السلع وتراجع الرغبة في المخاطرة على الصعيد العالمي مصحوبة بالقيود الصارمة المفروضة على أسعار الصرف (الرسم البياني 1-2).

لا يزال افتراضنا العملي يشير إلى أن عجز الحساب الجاري بلغ ذروته في الربع الأول وسينخفض بشكل مطرد، وأنه من شأن اتفاقية صندوق النقد الدولي المدعومة من الخليج في الأسابيع المقبلة تسهيل الانتقال المنظم إلى ميزان مدفوعات أكثر استقرارًا رغم اضطراب السوق.

وذلك سيكون على حساب المزيد من الانخفاض في قيمة العملة (نتوقع مبدئيًا 22 جنيهًا مصريًا مقابل الدولار الأمريكي في نهاية السنة مقارنة بـ 19.5 جنيهًا مصريًا) وارتفاع التضخم وتباطؤ النمو.

لكن هذا التعديل سيفتح الطريق أمام الانتعاش وإعادة التوازن في السنة المقبلة، ويحتمل أن تعززه المكاسب في الاستثمار الأجنبي المباشر الممول من دول مجلس التعاون الخليجي.

مع ذلك، يتزايد الضغط بسرعة إذ تُظهر البيانات تدهورًا مستدامًا في الميزانية العمومية لمصر في الأشهر الخمسة التي تلت انطلاق مناقشات صندوق النقد الدولي وسط ما يواجهه الاقتصاد الفعلي من ضغوط.

وفي حال كان تعقيد وحساسية عملية التعديل سببا في تأخير الوصول إلى التمويل الثنائي أو متعدد الأطراف، من المرجح أن يرتفع احتمال فرض ضوابط تنظيمية إضافية أو تعديل أكثر اضطرابًا.

عجز الحساب الجاري بلغ ذروته

يُظهر الإصدار المتأخر لبيانات ميزان المدفوعات الكامل في أواخر الأسبوع الماضي أن مصر ولّدت عجزًا في الحساب الجاري قدره 5.8 مليارات دولار أمريكي في الربع الأول - وهو أعلى عجز ربع سنوي مسجل على الإطلاق. وعلى أساس 12 شهرًا، بلغت قيمة النواتج 18.7 مليار دولار أمريكي، أي ما يعادل أكثر من 4 بالمئة من الناتج المحلي الإجمالي.

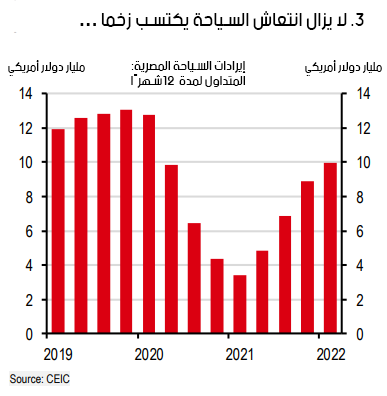

مع أن الرقم الرئيسي مرتفع بشكل استثنائي، إلا أن البيانات الأساسية تعزز وجهة نظرنا بأن الدورة قد بلغت ذروتها. في الواقع، تؤكد البيانات أن انتعاش قطاع السياحة يكتسب زخمًا، حيث ارتفعت الأرباح بنسبة 80 بالمئة على أساس سنوي لتصل إلى 90 بالمئة مقارنة بمستويات ما قبل كوفيد-19 في الربع الأول، على الرغم من توقف الوافدين من روسيا وأوكرانيا (الرسم البياني 3).

سُجّلت مكاسب مذهلة في قيمة صادرات السلع التي ارتفعت بنسبة 50 بالمئة على أساس سنوي. وفي حين أن هذا التحسن يمثل جزئيًا ارتفاعًا في أرباح الهيدروكربونات، فقد ارتفعت الإيرادات غير النفطية بأكثر من 20 بالمئة على أساس سنوي للربع الخامس على التوالي، مما يشير إلى أن المكاسب تتجاوز قطاع الطاقة (الرسم البياني 4).

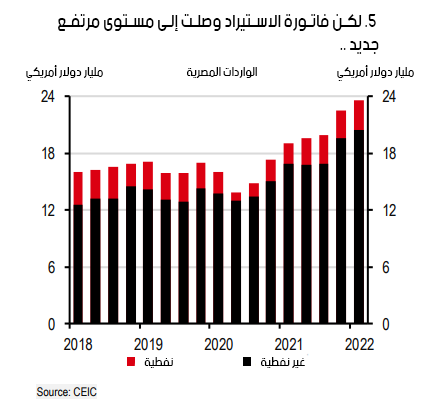

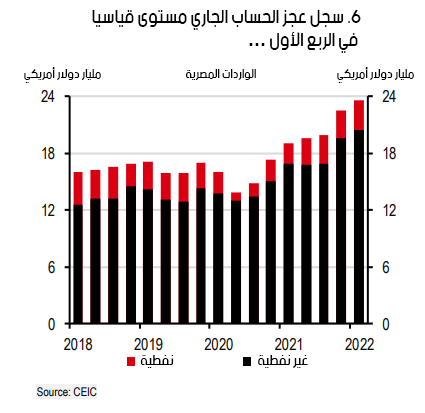

لكن هذه المكاسب قوبلت بأكثر من مجرد تعويض في الربع الأول من خلال النمو السريع في قيمة الواردات، حيث ارتفعت الواردات النفطية بنسبة 20 بالمئة في الواردات غير النفطية التي سجلت أعلى مستوى في الربع سنوي.

ولكن من المؤكد أن يؤدي مزيج من نقاط الضعف في سوق العملات الأجنبية في أعقاب تخفيض قيمة العملة في آذار/ مارس، وانخفاض أسعار السلع الأساسية، والتشديد الملحوظ للضوابط التنظيمية إلى تراجع الطلب على الواردات.

وتشير مؤشرات مديري المشتريات إلى أن النمو الاقتصادي يتراجع مما سيساعد أيضًا في احتواء قيمة الواردات (انظر مؤشرات مديري المشتريات عن منطقة الشرق الأوسط وشمال أفريقيا - آب/ أغسطس 2022).

يعتبر الإعلان في منتصف آب/ أغسطس، الذي يفيد بأن مصر قد تقيّد إمدادات الكهرباء لتوفير غاز إضافي للتصدير، أحد مؤشرات تأثير الطلب المحلي - في الحالات القصوى - على التوازنات الخارجية.

لكنها ستبقى كبيرة

مع ذلك، تعتبر بيانات الربع الأول أيضًا تذكيرًا بحجم الاختلالات الهيكلية في مصر، حيث لا يزال العجز التجاري هائلاً بأكثر من 10 بالمئة من الناتج المحلي الإجمالي، وحتى عائدات التصدير شبه القياسية تغطي أقل من نصف قيمة الواردات.

ومع ضعف العملة وتباطؤ النمو، فإن هيمنة المواد الأساسية مثل الغذاء في سلة الواردات ستحد من وتيرة تباطؤ نفقات الاستيراد في جميع حالات التباطؤ باستثناء أشدها.

حتى في إطار التوازن الإيجابي غير السلعي، نرى بعض الأسباب للحذر. والأهم من ذلك، نلاحظ أن التحويلات قد توقفت في الربع الأول وما زلنا نشعر بالقلق من أن خطر انخفاض قيمة العملة قد يؤثر على التدفقات الداخلة.

كما ارتفعت تدفقات الاستثمار الخارجة بقوة في الربع الأول، مما يعكس جزئياً الادعاء بأن الشركاء الأجانب لديهم إنتاج من النفط والغاز، مما يؤدي بدوره إلى تخفيف صافي المكاسب من عائدات تصدير الطاقة المرتفعة. تكاليف خدمة الدين آخذة في الارتفاع، وستستمر في الارتفاع مع ارتفاع المعدلات العالمية واستمرار احتياجات مصر التمويلية في الارتفاع.

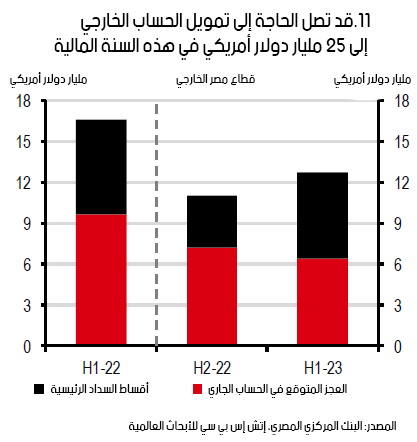

عمومًا، تعاني مصر بسبب هذه الاتجاهات عجزًا في الحساب الجاري يبلغ حوالي 13.5 مليار دولار أمريكي خلال السنة المالية 2022/2023 (وحوالي 7 مليارات دولار أمريكي في النصف الثاني من السنة التقويمية) - ولا يزال العجز كبيرًا، ولكنه أقل بمقدار 4 مليارات دولار أمريكي وفقًا لتقديراتنا للسنة المالية الماضية.

اقرأ أيضا: جاويش يحذر من خطورة ما كشفته "عربي21" عن ديون مصر المخفية

ارتفاع رأس المال، هروب رؤوس الأموال، تراجع رأس المال

تكمن المخاطر التي تهدد توقعاتنا في الجانب السلبي، حيث من المحتمل أن يكون للتغييرات التنظيمية تأثير ملحوظ على قيمة الواردات أكثر مما نتوقعه حاليًا.

ولكن حتى لو كان الأمر كذلك، فإن العجز الأساسي سيظل كبيرًا ويبدو أنه سيتضاعف بسبب الضغوط المالية وضغوط الحسابات الرأسمالية.

ارتفع الاستثمار الأجنبي المباشر في الربع الأول مسجلاً أعلى مستوى ربع سنوي له منذ 15 سنة، ومن المحتمل أن يستحوذ على المرحلة الأولى من الاستثمار واسع النطاق الذي تعهد به الشركاء في دول مجلس التعاون الخليجي والذي من المرجح أن يتم تسهيله من خلال حملة الخصخصة الحكومية.

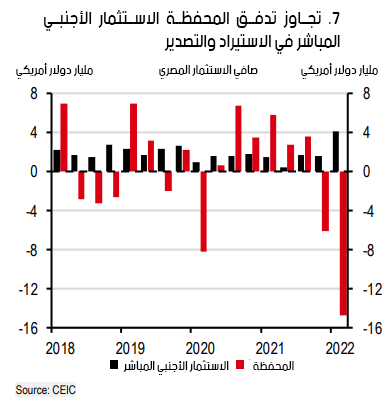

لكن وضع تدفق رأس المال الأوسع ضعيف، حيث ارتفع صافي تدفقات رأس المال الخارجة إلى 15 مليار دولار أمريكي خلال الربع الأول - أي حوالي أربعة أضعاف قيمة تدفقات الاستثمار الأجنبي المباشر الوافدة وما يعادل أكثر من ثلاثة بالمئة من إجمالي الناتج المحلي للسنة بأكملها (الرسم البياني 7).

وفي ظل انخفاض الحيازات الأجنبية من الديون والأسهم بالعملة المحلية حاليًا، لم تعد مصر عرضةً لهروب رأس المال بالحجم المسجل خلال الأشهر الأولى من هذه السنة. لكن غياب التدفقات الجديدة لا يزال له تأثير سلبي على مصر حيث تتطلع مصر لتمويل كل من العجز الكبير في الحساب الجاري وسداد الديون الخارجية.

يترك ذلك الميزانية العمومية تحت ضغط شديد

يتضح حجم الضغوط في بيانات الأصول الأجنبية للنظام المصرفي التي تظهر صافي الأصول الأجنبية عند ناقص 19.7 مليار دولار أمريكي في نهاية حزيران/ يونيو، مقارنة بـ 16 مليار دولار أمريكي في نفس الفترة من العام الماضي و2.4 مليارات دولار أمريكي في بداية سنة 2022.

نشعر ببعض الارتياح لأن الجزء الأكبر من التدهور هذا العام جاء من زيادة في الديون (ربما كان ذلك في جزء منه علامة على تحرير الدعم من الحلفاء الخليجيين بعد تخفيض قيمة العملة في آذار/ مارس) بينما يظل إجمالي الأصول مهما بقيمة 47 مليار دولار أمريكي.

ويشمل ذلك 32 مليار دولار أمريكي من احتياطيات العملات الأجنبية في البنك المركزي، وهو ما يعادل 3 أشهر ونصف من الإنفاق على الواردات.

انخفضت الأصول الأجنبية بمقدار 14 مليار دولار أمريكي في الاثني عشر شهرا حتى نهاية حزيران/ يونيو، مع حدوث نصف الانخفاض في الربع الثاني، بعد تراجع قيمة العملة عندما جفت تدفقات السوق العالمية.

سجّلت أصول البنك التجاري تراجعًا بمقدار 4 مليارات دولار أمريكي خلال الربع الثاني، مما يعكس على الأرجح دور البنوك الحكومية كمورد رئيسي للدولار في سوق الإقراض بين البنوك لتغطية عجز الحساب الجاري.

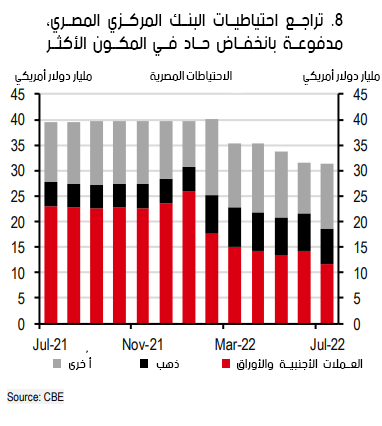

وانخفضت أصول البنك المركزي بمقدار 3.2 مليارات دولار أمريكي خلال نفس الفترة (و250 مليون دولار أمريكي أخرى في تموز/ يوليو)، مع انخفاض احتياطيات البنك المركزي المصري بمقدار 8 مليارات دولار أمريكي منذ نهاية كانون الثاني/ يناير، مما يساهم جزئيًا في مطالب سداد الدين العام.

بشكل مثير للقلق، يُظهر انهيار الاحتياطي أن العنصر الأكثر سيولة لاحتياطيات البنك المركزي (الأوراق المالية الأجنبية والودائع النقدية في الخارج) تشهد انخفاضا بسرعة هائلة بمقدار 14.5 مليار دولار أمريكي بين كانون الثاني/ يناير وتموز/يوليو، وقابل هذا التراجع زيادة في حيازات الذهب (الرسم البياني 8).

اقرأ أيضا: خاص.. مصر تبحث مبادلة ديون صينية بأصول استراتيجية

سداد الديون

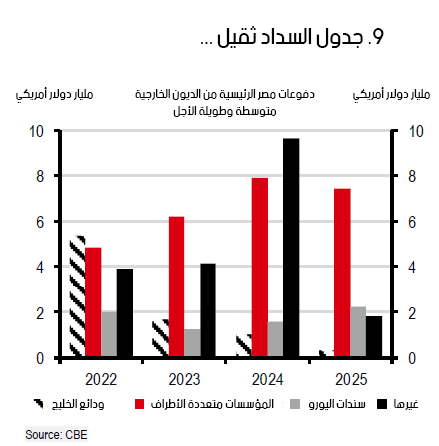

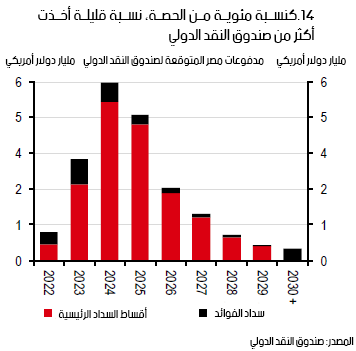

وفقا لبيانات البنك المركزي المصري، تستحق الالتزامات المضمونة من القطاع العام 13.5 مليار دولار أمريكي خلال السنة المالية 2022/23. ويشمل هذا الرقم ودائع الحلفاء في الخليج التي من المرجح أن يتم تمديد آجال استحقاقها هذا إذا لم يتم بالفعل تمديدها. ومع ذلك، فإن الدفوعات الأخرى المستحقة ضخمة وتقدّر بحوالي 9 مليارات دولار أمريكي على مدى الاثني عشر شهرا القادمة، وستظل مرتفعة على مدى السنوات الثلاث التالية بمتوسط يزيد عن 10 مليارات دولار أمريكي.

وضمن هذا المبلغ، هناك 5 مليارات دولار أمريكي مستحقة للوكالات متعددة الأطراف، بقيادة صندوق النقد الدولي، الذي لديه مستحقات بقيمة 2 مليار دولار أمريكي في السنة المالية الحالية و15 مليار دولار أمريكي بحلول نهاية 2025. وهناك أيضًا 2 مليار دولار أمريكي من الديون قصيرة الأجل المستحقة خلال الفترة المتبقية من هذا العام.

يمكن لتدفقات الاستثمار الأجنبي المباشر أن تساعد في تغطية جزء من هذه الفجوة، حيث نرى أسبابا تدفعنا لتوقع زيادة في الاستثمار الخليجي، نظرا للقوة المدفوعة بالنفط في الميزانية العمومية لدول مجلس التعاون الخليجي (نرى فائضا إجماليا في الميزانية قدره 400 مليار دولار أمريكي في الخليج خلال الفترة 2022-23- انظر "فجوة عميقة"، تموز/ يوليو 2022 للتنبؤات الكاملة)، وحجم التزاماتها خلال الأشهر الأخيرة، ورغبة مصر في مبيعات الأصول وجذب استثمارات جديدة.

يمثل مبلغ 4 مليارات دولار أمريكي الذي تم الإبلاغ عنه في الربع الأول بداية قوية، حتى لو كانت الطبيعة المعقدة لبرنامج الإصلاح الضروري لدعم مكاسب الاستثمار الأجنبي المباشر المستمرة تعني أن تحقيق مكاسب ملحوظة سيستغرق وقتا طويلا. هناك احتمالية أقل لحدوث انتعاش قريب في التدفقات التجارية الوافدة، مع ضعف الحيازات الأجنبية للديون المحلية وأدوات حقوق الملكية، بينما يشير أداء السوق لسندات اليورو المصرية الحالية إلى ضعف الرغبة في الإصدارات الجديدة.

عملية انتقالية بقيادة صندوق النقد الدولي وبدعم من دول الخليج

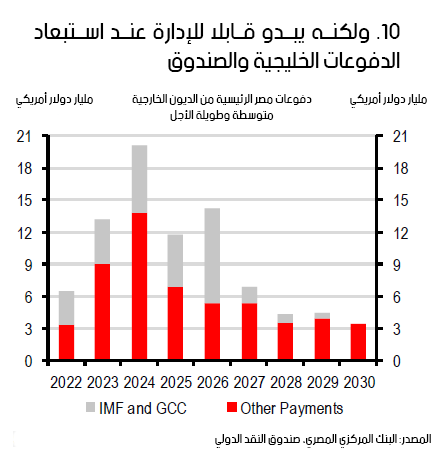

بدلا من ذلك، ما زلنا نلاحظ أن مصر تتطلع إلى مزيج من الدعم الميسر بقيادة الخليج من طرف الحلفاء، وسحب الاحتياطيات الحالية، والمدفوعات التي يقودها صندوق النقد الدولي من الوكالات متعددة الأطراف لتلبية حاجة تمويل فورية بالدولار (الحساب الجاري بالإضافة إلى الدفوعات، باستثناء الديون قصيرة الأجل والمطلوبات المستحقة للخليج) التي حددناها بحوالي 24 مليار دولار أمريكي على مدى الاثني عشر شهرا القادمة (الرسم البياني 11).

يظل افتراضنا مبنيًا على أن مزيجًا من هذه الموارد إلى جانب التحسن المطرد في الحساب الجاري من شأنه أن يسهل إعادة التوازن المنتظم لمركز الحساب الخارجي لمصر. كانت تعليقات المسؤولين في القاهرة وواشنطن منذ بدء المحادثات محدودة، وعلى الرغم من أنه ليس بالأمر الجديد، إلا أنه صعّب عمليّة تحديد الشكل المستقبلي للاتفاق. مع ذلك، فقد افترضنا منذ آذار/ مارس أنه مع تحقيق مصر بالفعل 700 بالمئة من حصتها في صندوق النقد الدولي، فمن المرجح أن يتم تحديد حد أقصى للتمويل الجديد عند حوالي 4 مليارات دولار أمريكي (الرسم البياني 13).

ونظرا لمدى أهميتها بالنسبة لتوقعات التمويل، نعتقد أيضًا أنه من المحتمل أن يسعى صندوق النقد الدولي على الأرجح للتخفيف من عبء التسديدات المستحقة للصندوق نفسه. وسيرتبط حجم هذا التخفيف بتلقي الدعم من مكان آخر، وهناك بالفعل سابقة لمستويات أعلى من التمويل، إذ أصبحت مصر تتلقى دعما شبيها بمستوى الدعم الذي تتلقاه الأرجنتين، حيث بلغت قيمة حزمة الدعم حوالي 10 مليارات دولار أمريكي.

ضعف الجنيه المصري يسهل التعديل وإعادة التوازن على المدى الطويل

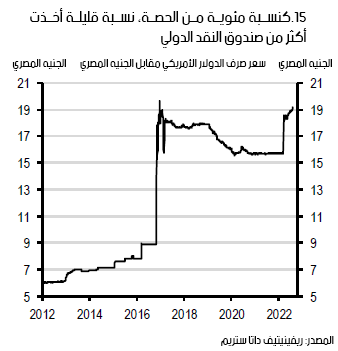

لطالما كان هناك احتمال وارد بأن يصبح المزيد من إصلاحات وتحرير أسعار الصرف جزءا من برنامج صندوق النقد الدولي، وذلك لتعزيز التعديل الأولي وتسهيل إعادة التوازن على المدى الطويل.

وقد أدى تصاعد ضغوط الميزانية العمومية وخلفية السوق العالمية التي لا تزال صعبة، إلى زيادة احتمال حدوث ذلك.

ومن المحتمل أن يكون قياس حجم التعديل الأولي صعبا مع تجاوز التخفيضات السابقة لقيمة العملة في الربع الرابع من سنة 2016 والربع الثاني من سنة 2022 توقعات السوق، واعتماد معظمها على طبيعة وتوقيت الدعم القادم.

وفي الوقت الحالي، من المحتمل أن تكون قيمة الجنيه قد تغيّرت بنسبة 10 بالمئة مرّة أخرى مقابل الدولار لتصبح 22 جنيها مصريا بحلول نهاية العام (بعد أن كان الدولار يعادل 19.5 جنيها مصريا سابقا)، بعد تخفيض قيمة العملة بنسبة 16 بالمئة في آذار/ مارس والتحرّك التدريجي بنسبة 2.5 بالمئة منذ حزيران/ يونيو.

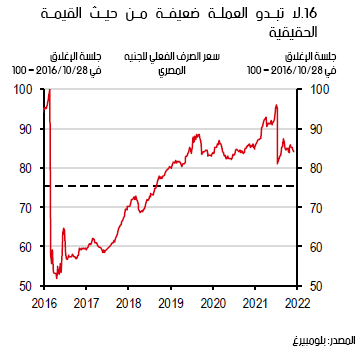

وفي حين أن هذا قد يخفّض قيمة الجنيه إلى مستوى قياسي متدن، إلا أننا نخشى أن المخاطر لا تزال في تفاقم، ونلاحظ أنه في حين أن سعر الصرف الفعلي الحقيقي للجنيه المصري أقل من أعلى مستوياته، إلا أنه أيضا أعلى بكثير من متوسطه خلال فترة ما بعد 2016 وأدنى مستوياته الدورية؛ وذلك على الرغم من أن شروط التجارة تتعارض بشدة مع ذلك وظروف السوق المتوتّرة. (الرسم البياني 16).

تتسبّب حالة عدم اليقين بشأن توقيت أي حركة في صعوبة تحديد مستوى جديد في توقعاتنا الأكثر تفصيلا. ومع ذلك، نتوقع أن يؤدي ذلك إلى ارتفاع معدلات التضخم، وارتفاع أسعار الفائدة، وتباطؤ النمو، وكذلك احتمالات إعادة التوازن الاقتصادي والوصول المتجدد إلى الأسواق.

الوقت يمر

تعتبر عملية التكيف صعبة وحساسة نظرًا لحجم احتياجات مصر التمويلية، والمبلغ الذي حصلت عليه بالفعل من صندوق النقد الدولي والخسائر الاقتصادية المحلية المحتملة التي قد يجلبها ارتفاع آخر في التضخم وتراجع الإيرادات الفعلية.

ومن شأن إمكانية تدفّق استثمارات واسعة النطاق من الخليج والتحسينات المستمرة في الحساب الجاري أو تطبيع معنويات السوق العالمية، أن تكون من العوامل التي تؤدي إلى تعقيد المناقشات.

وفي ظل تدفّق الأخبار المحدود، نشعر بالقلق أيضًا من أننا قد نبالغ في تقدير حجم وطبيعة الدعم الذي يستعد الحلفاء في الخليج لتقديمه.

مع ذلك، تعني الضغوط المتزايدة على وضع الحساب الخارجي لمصر أن الوقت اللازم لتحقيق إعادة التوازن المنظم ينفد.

وعلى هذا النحو، فإن أي تأخير قد يترك مصر أمام خيار غير مريح بين انخفاض كبير في قيمة العملة من شأنه أن يخنق الطلب على الواردات أو التراجع السريع في قيمة الأصول الأجنبية الذي من شأنه أن يزيد من تعرضها للصدمات الجديدة أو زيادة تشديد الضوابط التنظيمية.

ويمكن أن تساعد هذه الإجراءات في كسب المزيد من الوقت، لكنها ستأتي على حساب العوامل المعاكسة للنمو في المدى القريب وتمهيد الطريق أمام الهبوط الملحوظ في قيمة العملة وسيقوض الآفاق الاقتصادية في المستقبل.

جميع بيانات السوق المدرجة في هذا التقرير مؤرخة بتاريخ الإغلاق 10 آب/ أغسطس 2022، ما لم تتم الإشارة إلى تاريخ مختلف أو يوم محدد في التقرير.